#BOJRateHikesBackontheTable

日本央行升息、日圓流動性轉變、套利交易與比特幣:宏觀變化如何驅動BTC波動性與風險配置

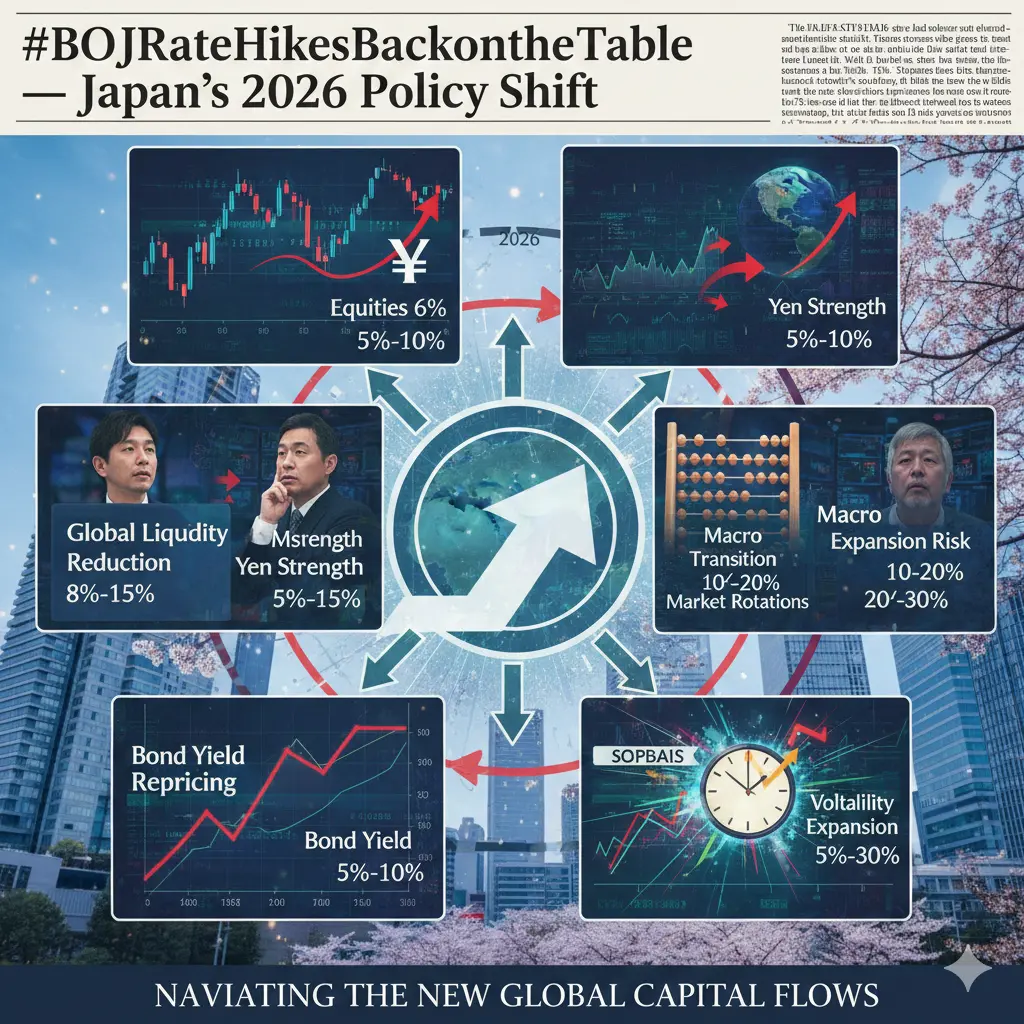

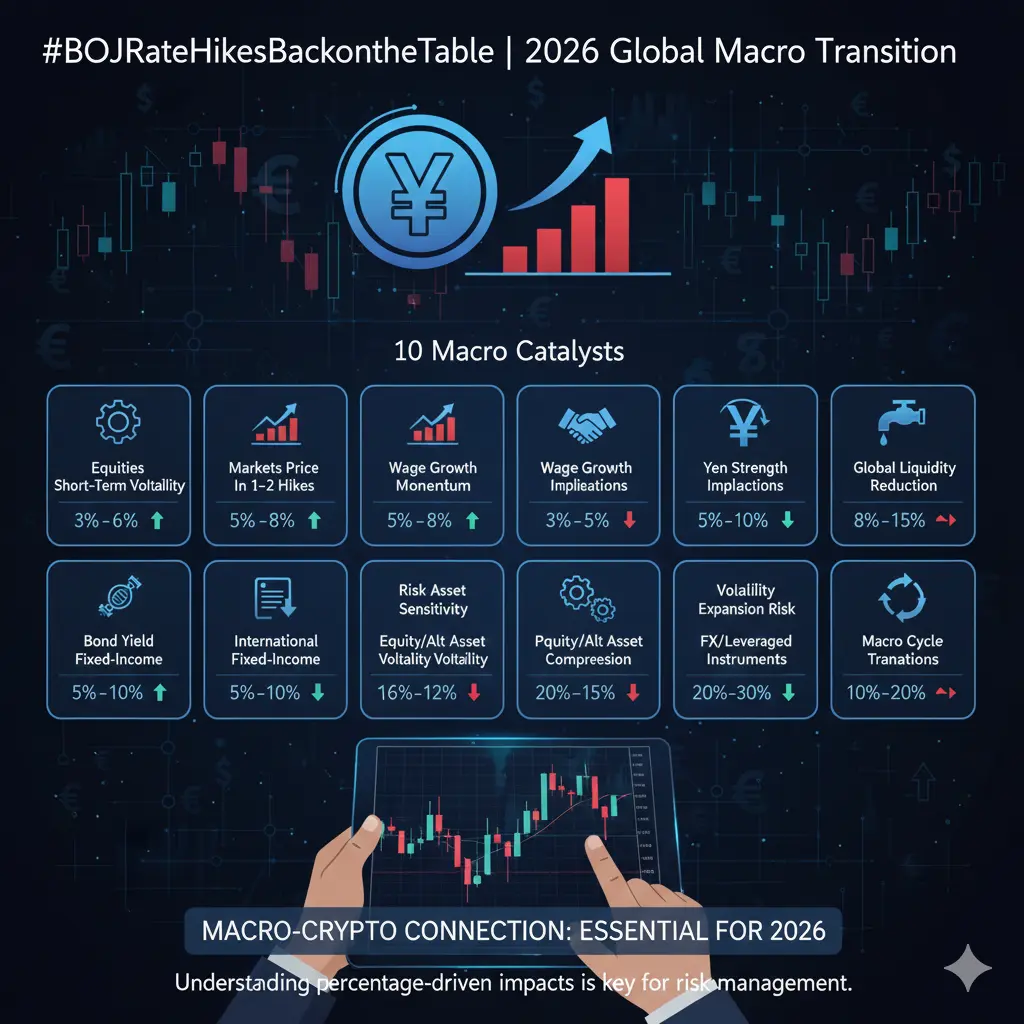

摩根大通預計,日本央行在2025年將升息兩次,至2026年底政策利率將達1.25%。雖然這在絕對數字上看起來較為溫和,但代表全球資金條件的結構性轉變,可能對槓桿部位、跨貨幣流動以及比特幣等風險資產產生重大影響。歷史上,日本日圓一直是超低成本資金的重要來源,使得套利交易得以進行,投資者借入接近零利率的日圓,投資於較高收益或風險較高的資產,包括股票、新興市場和加密貨幣。隨著日圓融資成本上升,這些交易的誘因減少,可能收緊全球流動性並降低風險偏好,尤其是對槓桿加密貨幣部位。即使是小幅升息也可能引發部分或全部的日圓融資套利交易的平倉。當日圓因政策利率上升而升值時,交易者可能被迫去槓桿化美元或加密貨幣計價的部位,導致短期賣壓增加和BTC波動性激增。歷史數據顯示,在緊縮周期中,日圓走強常與避險情緒升高同步,投機資產即使在宏觀環境偏多時也會出現修正。

從技術角度來看,如果套利交易平倉發生,比特幣可能面臨短期重大壓力。突然的去槓桿可能測試先前建立的流動性集群和支撐位,造成劇烈的價格反應。可能出現反彈,但若未能重新站上較高時間框架的結構水平並獲得持續的成交量確認,這些反彈更可能是短暫的逆勢反彈而非趨勢反轉。交易者應密切監控USD/JPY匯率,作為套利交易壓力

日本央行升息、日圓流動性轉變、套利交易與比特幣:宏觀變化如何驅動BTC波動性與風險配置

摩根大通預計,日本央行在2025年將升息兩次,至2026年底政策利率將達1.25%。雖然這在絕對數字上看起來較為溫和,但代表全球資金條件的結構性轉變,可能對槓桿部位、跨貨幣流動以及比特幣等風險資產產生重大影響。歷史上,日本日圓一直是超低成本資金的重要來源,使得套利交易得以進行,投資者借入接近零利率的日圓,投資於較高收益或風險較高的資產,包括股票、新興市場和加密貨幣。隨著日圓融資成本上升,這些交易的誘因減少,可能收緊全球流動性並降低風險偏好,尤其是對槓桿加密貨幣部位。即使是小幅升息也可能引發部分或全部的日圓融資套利交易的平倉。當日圓因政策利率上升而升值時,交易者可能被迫去槓桿化美元或加密貨幣計價的部位,導致短期賣壓增加和BTC波動性激增。歷史數據顯示,在緊縮周期中,日圓走強常與避險情緒升高同步,投機資產即使在宏觀環境偏多時也會出現修正。

從技術角度來看,如果套利交易平倉發生,比特幣可能面臨短期重大壓力。突然的去槓桿可能測試先前建立的流動性集群和支撐位,造成劇烈的價格反應。可能出現反彈,但若未能重新站上較高時間框架的結構水平並獲得持續的成交量確認,這些反彈更可能是短暫的逆勢反彈而非趨勢反轉。交易者應密切監控USD/JPY匯率,作為套利交易壓力

BTC0.58%