Gate Research: Acciones tokenizadas: batalla de los caminos

Resumen

- La capitalización total del mercado de acciones tokenizadas ha superado los 500 millones de dólares, con un crecimiento superior a 50× en lo que va de año. No obstante, la penetración sigue siendo extremadamente baja, en torno al 0,0004 % respecto al total de acciones globales y cerca del 0,003 % del mercado mundial de ETF, lo que deja un enorme margen para la expansión futura.

- La propuesta de valor central se articula en cinco dimensiones clave que transforman radicalmente el trading bursátil tradicional: operativa ininterrumpida 7×24, accesibilidad global, composabilidad DeFi, liquidación T+0 y arbitraje regulatorio.

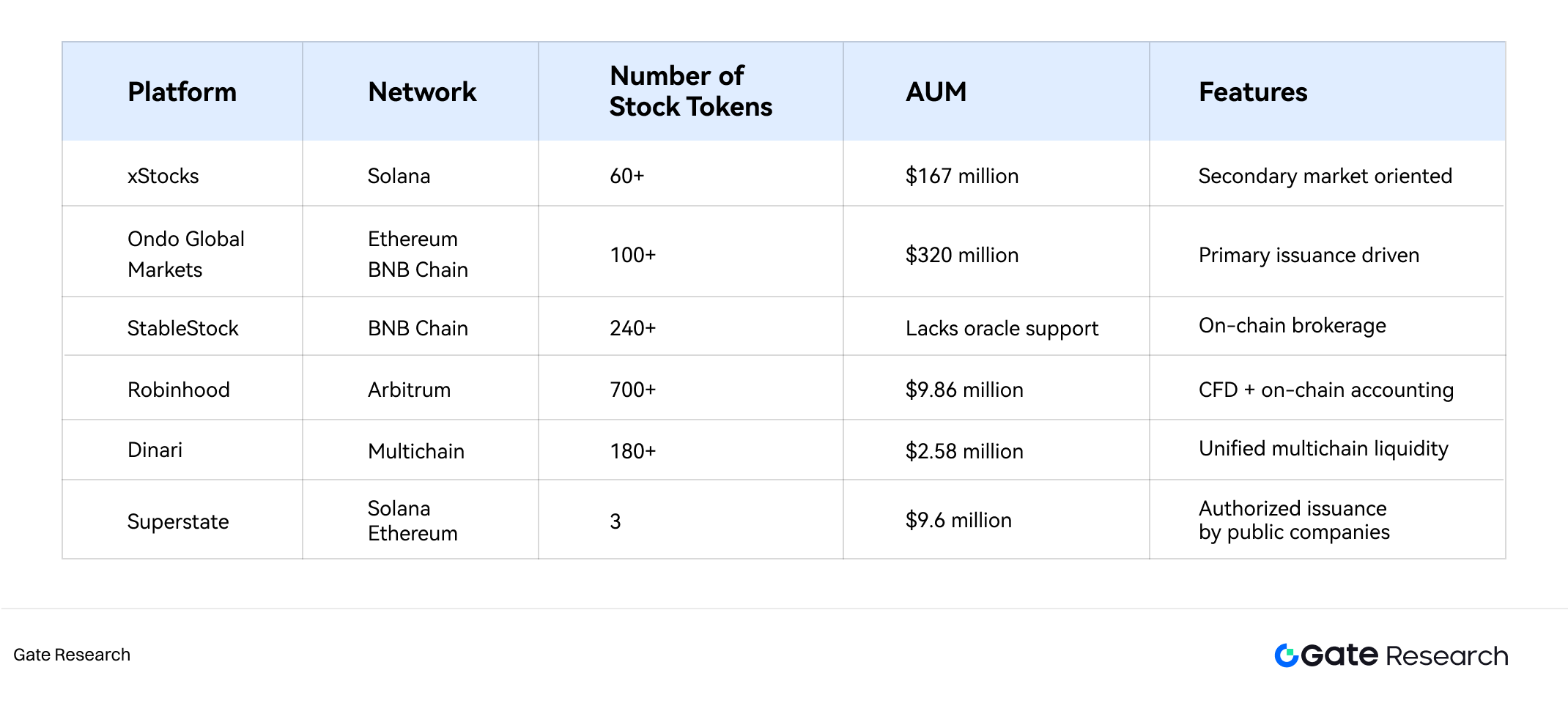

- Las soluciones muestran una diferenciación clara: xStocks se orienta al trading secundario de tokens de acciones, Ondo prioriza la emisión primaria, StableStock destaca por su respaldo 1:1 y la opción de redención física, mientras Robinhood se centra en la exposición basada en CFD. El ecosistema se completa con actores multichain como Dinari y emisores regulados como Superstate.

- El crecimiento está actualmente limitado por tres grandes cuellos de botella: liquidez insuficiente que genera amplios spreads, desajuste entre el diseño del producto y la demanda real de los usuarios, y concesiones funcionales derivadas de la búsqueda de cumplimiento regulatorio.

- Perspectivas: mayor diversificación de activos (ETF, acciones pre-IPO y contratos perpetuos), desarrollo regional de mercados en paralelo a la evolución normativa y una participación más profunda de grandes instituciones financieras tradicionales.

I. Introducción

1.1 Visión general de la tokenización de activos

La tokenización de activos consiste en representar activos del mundo real (RWA) como tokens on-chain, aprovechando las propiedades fundamentales de la blockchain: inmutabilidad, contratos inteligentes programables y transparencia del registro distribuido. La evolución histórica de la tokenización ha seguido una progresión clara desde activos de bajo riesgo y renta fija hacia activos de renta variable más complejos y líquidos.

- El origen

En sentido estricto, BTC y ETH representan las primeras formas de “activos tokenizados”, al tokenizar la potencia computacional y el valor del consenso descentralizado. La aparición posterior de stablecoins como USDT y USDC marcó un hito esencial, logrando la representación on-chain del valor fiat y estableciendo tanto una unidad de cuenta como un medio de intercambio para todos los desarrollos posteriores de tokenización de RWA.

- De bonos a RWA más amplios

Los primeros experimentos de tokenización estuvieron liderados por bancos tradicionales que realizaron pilotos de emisión de bonos on-chain. Por ejemplo, en 2019 Santander emitió un bono a un año de 20 millones de dólares directamente en Ethereum, mientras Société Générale hizo lo propio con un bono de 100 millones de euros en la misma red. Estos pilotos buscaban principalmente mejorar la transparencia y la eficiencia de liquidación, pero no abordaron de forma significativa la liquidez en mercados secundarios.

En paralelo a estas pruebas institucionales, el DeFi Summer de 2020 impulsó el surgimiento de protocolos cripto-nativos de RWA. Proyectos como Centrifuge, Maple y Goldfinch lideraron la tokenización de activos no estandarizados—incluyendo inmobiliario, crédito privado y préstamos corporativos—validando así los mercados de crédito on-chain.

- Bonos del Tesoro tokenizados

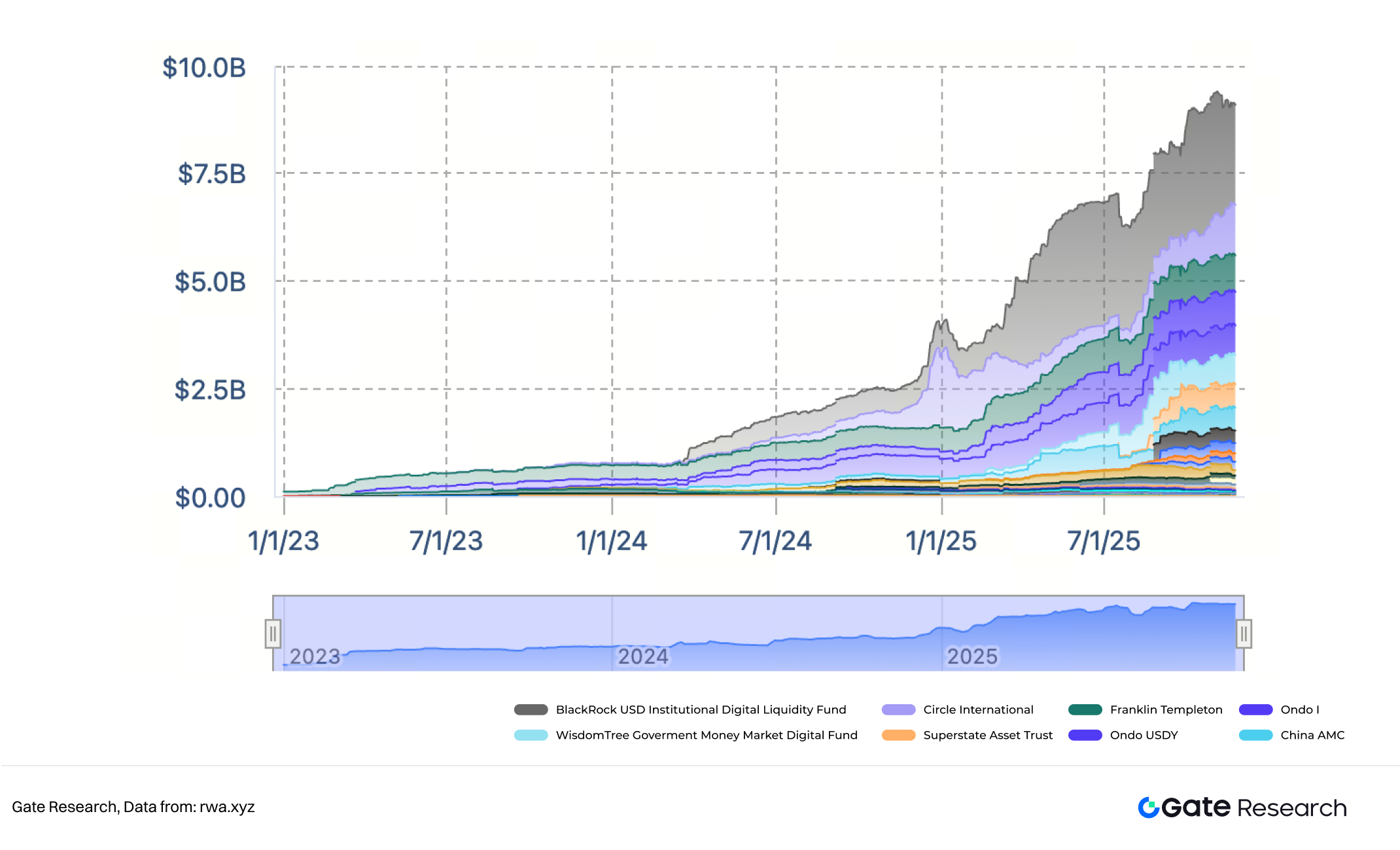

I: Escala de los bonos del Tesoro tokenizados

En un contexto de subida global de tipos de interés entre 2023 y 2025 y caída de los rendimientos DeFi, los bonos del Tesoro estadounidenses tokenizados (T-Bills) surgieron como refugio seguro on-chain para el capital. Proyectos como BlackRock, Circle, Franklin Templeton y Ondo Finance trasladaron los rendimientos de estos bonos a tokens blockchain mediante estructuras SPV o fondos, como ejemplifican BlackRock BUIDL y Ondo OUSG.

Esta etapa se caracterizó por activos de bajo riesgo, marcos regulatorios claros, dominio de instituciones TradFi consolidadas y emisores de stablecoins, e integración profunda con primitivas DeFi. Por primera vez, el capital on-chain fluyó masivamente hacia activos del mundo real, elevando el TVL de bonos del Tesoro tokenizados hasta cerca de 10 000 millones de dólares y favoreciendo la maduración de la infraestructura y los mecanismos de confianza en la tokenización.

- Acciones tokenizadas

Las acciones tokenizadas representan la frontera más compleja de la tokenización de activos, debido a sus múltiples retos más allá de los derechos económicos (dividendos, apreciación), como derechos de voto, registro de accionistas, fiscalidad de dividendos, custodia y obstáculos regulatorios transfronterizos. Sin embargo, con el modelo de T-Bills ya consolidado, el foco del mercado se ha desplazado hacia la mayor y más reconocida clase de activos: las acciones.

1.2 Estado actual del segmento de acciones tokenizadas

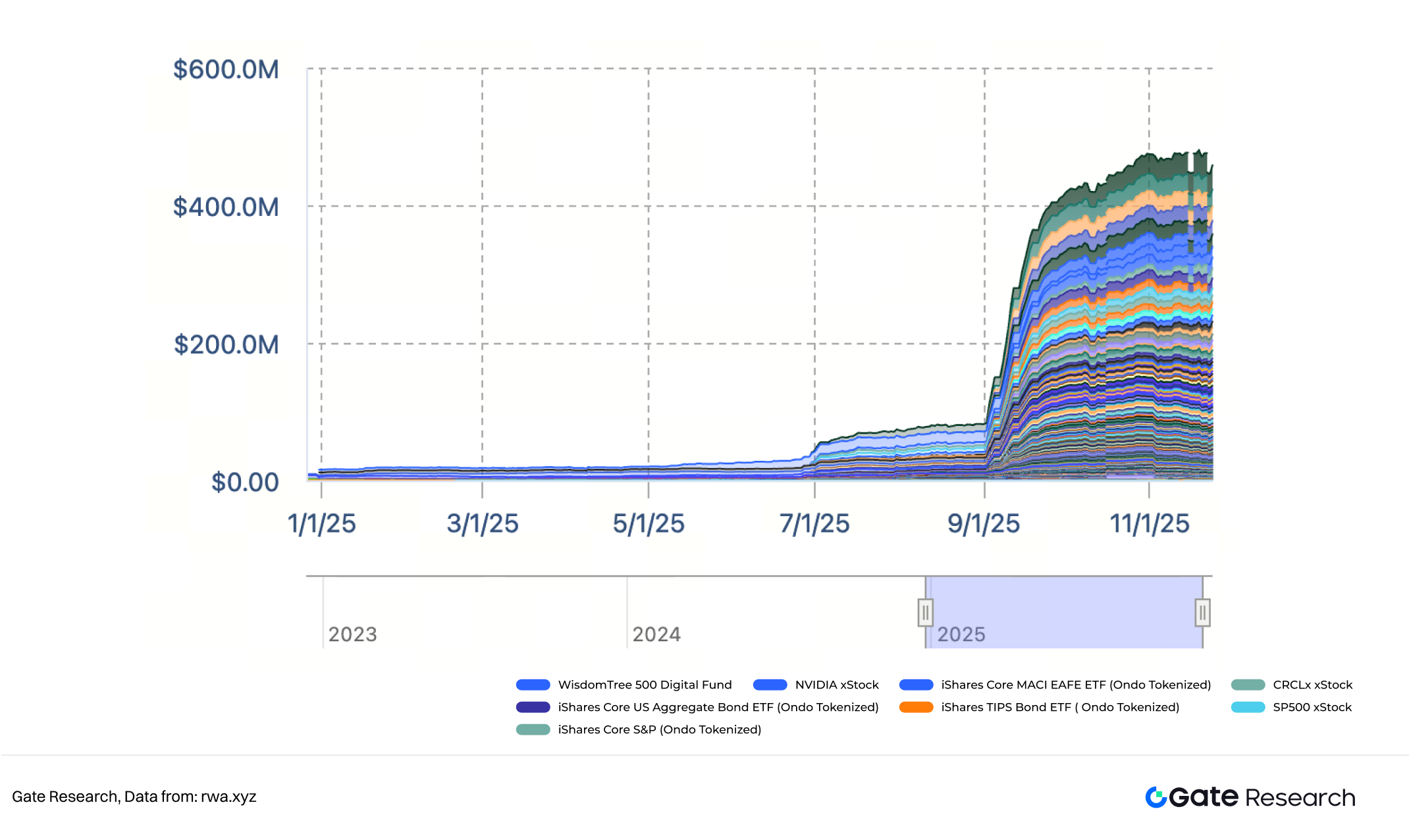

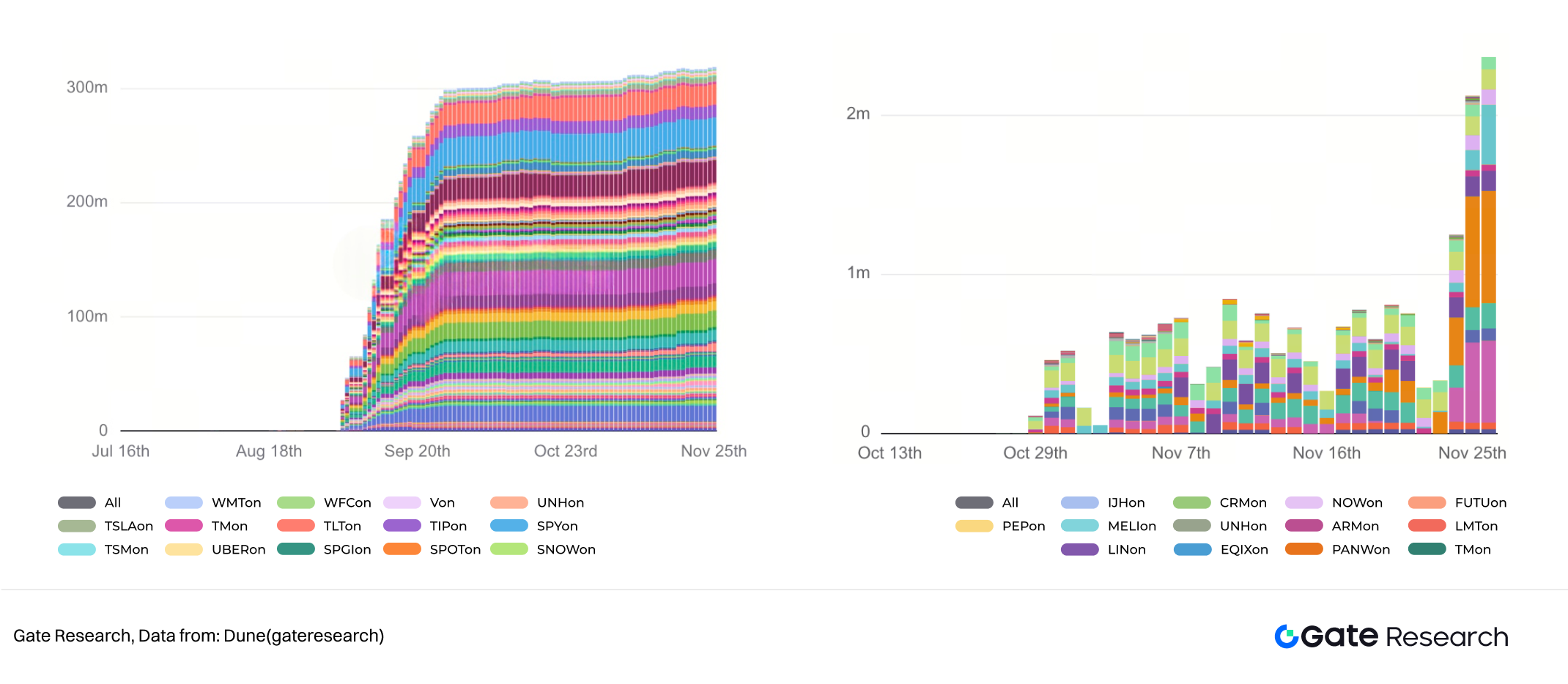

II. Escala del mercado de acciones tokenizadas

Según rwa.xyz, a 25 de noviembre de 2025, la capitalización total de mercado de las acciones tokenizadas (incluidos ETF) ha superado los 500 millones de dólares. Aunque sigue siendo una cifra ínfima frente a los mercados financieros tradicionales, la velocidad de crecimiento ha sido extraordinaria: la capitalización se ha multiplicado por más de 50, pasando de menos de 10 millones de dólares a principios de 2025 a varios cientos de millones, y los volúmenes diarios de transferencia han subido de menos de 1 millón a 40–60 millones de dólares. Este impulso proviene principalmente de los lanzamientos de xStocks de Kraken (junio) y Ondo Global Markets (septiembre).

Los datos públicos muestran que la capitalización total de las bolsas mundiales (incluidas NYSE, Nasdaq y Bolsa de Tokio) alcanzó un récord de 147,6 billones de dólares en octubre de 2025, mientras que los activos globales gestionados en ETF sumaban 19,25 billones. Las acciones tokenizadas representan apenas ~0,0004 % del mercado bursátil global y ~0,003 % del mercado de ETF, una escala insignificante. Sin embargo, esta diferencia revela un enorme potencial: alcanzar solo el 1 % de penetración podría expandir el sector de acciones tokenizadas hasta cientos de miles de millones o incluso billones de dólares, multiplicando por miles su tamaño actual.

En síntesis, el segmento de acciones tokenizadas ha logrado en 2025 el salto de 0 a 1 y se encuentra al borde de una expansión explosiva de 1 a N.

1.3 Propuesta de valor de las acciones tokenizadas

Las acciones tokenizadas no son simplemente “llevar acciones on-chain”. Implican una reconstrucción de la infraestructura de valores, los horarios de mercado y la definición de propiedad. Al convertir atributos tradicionalmente cerrados de las acciones—horario, geografía, custodia, liquidación y regulación—en lógica abierta y programable on-chain, se desbloquea una composabilidad y eficiencia global inéditas. Frente a las acciones tradicionales, las tokenizadas suponen un salto disruptivo en cinco dimensiones clave:

- Trading ininterrumpido 7×24

Los mercados bursátiles tradicionales están limitados al horario de las bolsas (por ejemplo, EE. UU.: lunes-viernes, 09:30–16:00 EST). Las acciones tokenizadas, al operar sobre blockchain, permiten negociar realmente 24/7/365. Los inversores pueden reaccionar de inmediato a noticias fuera de horario y, a medida que crece el volumen tokenizado, la formación de precios fuera de horario podría influir en los mercados tradicionales y convertirse en nuevo referente global.

- Accesibilidad global: superando barreras geográficas y de entrada

El trading convencional depende de sistemas locales de custodia y brokeraje, con exigentes requisitos de apertura y cumplimiento. Las acciones tokenizadas, accesibles vía wallets autocustodiadas y stablecoins, eliminan fronteras: cualquier usuario con una wallet puede acceder a acciones y ETF de EE. UU., Europa o Asia, reduciendo drásticamente el umbral, especialmente en mercados emergentes y en desarrollo.

- Composabilidad e interoperabilidad DeFi

Emitidas como tokens estándar (normalmente ERC-20 o equivalente), las acciones tokenizadas se convierten en bloques básicos de DeFi. Pueden usarse como colateral para préstamos, integrarse en índices on-chain o servir como subyacente en derivados apalancados y productos estructurados, abriendo el camino a un naciente ecosistema “StockFi”.

- Liquidación instantánea T+0

Las acciones tradicionales liquidan en T+1, lo que introduce riesgo de contraparte e ineficiencia de capital. Las tokenizadas liquidan atómicamente mediante smart contracts en T+0: fondos y activos se intercambian simultáneamente, eliminando conciliaciones manuales e intermediarios.

- Arbitraje regulatorio con diseño de exposición económica

La mayoría de implementaciones adoptan un modelo de “separación de derechos económicos”: el token on-chain solo otorga exposición económica a precio y dividendos, mientras la titularidad legal permanece en un SPV o custodio regulado (por ejemplo, Backed Finance xStocks con SPV suizo y custodia bancaria, Ondo Global Markets con broker-dealer estadounidense y trust en Liechtenstein, Robinhood en la UE con modelo sintético CFD). Esta estructura esquiva muchos obstáculos legales y proporciona resultados económicos casi idénticos al usuario final.

En conjunto, estas cinco dimensiones transforman las acciones de instrumentos rígidos y aislados en primitivas financieras programables, líquidas globalmente y de liquidación instantánea, sentando las bases para la convergencia entre mercados de capitales tradicionales y finanzas descentralizadas.

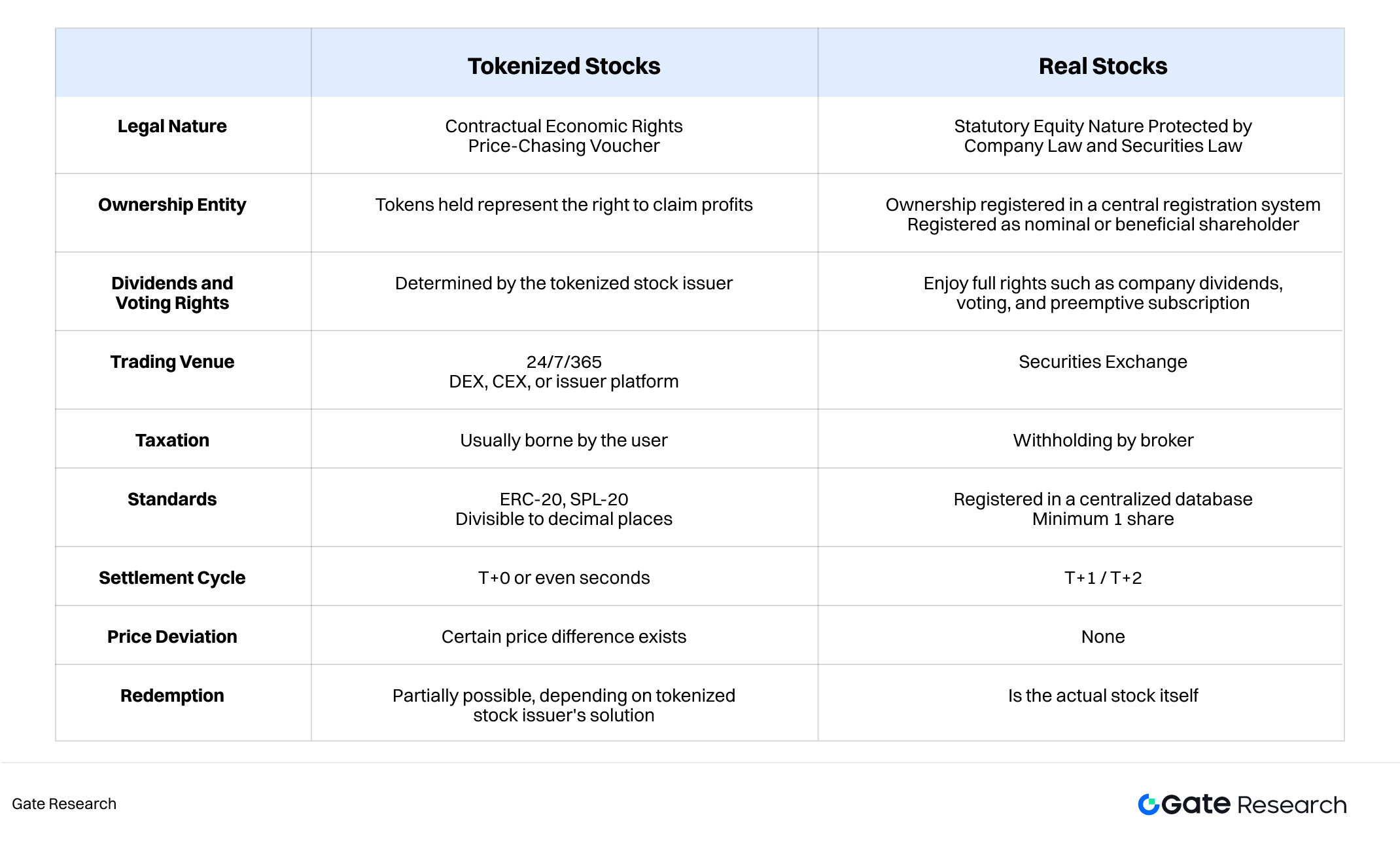

1.4 Diferencias estructurales entre acciones tokenizadas y reales

III. Comparativa visual: acciones tokenizadas vs. reales

II. Visión general de las soluciones principales

El mercado de acciones tokenizadas cuenta con plataformas diversas que, aunque comparten el objetivo de llevar acciones tradicionales on-chain y mejorar la accesibilidad global, adoptan arquitecturas técnicas, marcos legales y prioridades de negocio muy distintas. Esto ha generado un ecosistema claramente segmentado y multicanal.

Cuatro modelos destacan: xStocks, orientado a liquidez y mercado secundario (Kraken/Backed Finance); Ondo Global Markets, centrado en emisión primaria y distribución multichain de tokens respaldados 1:1; StableStock, de perfil broker, que combina trading on-chain con redención real de acciones; y el enfoque sintético de Robinhood basado en CFD y pasarelas fiat–cripto para retail. El ecosistema se completa con actores multichain como Dinari y emisores regulados como Superstate.

2.1 xStocks: Enfoque en mercado secundario

xStocks es la plataforma de acciones tokenizadas más representativa orientada al mercado secundario. Su objetivo es replicar el comportamiento de precios de las acciones tradicionales en la blockchain de Solana mediante tokenización, permitiendo negociar tokens en DEX y ciertas CEX, logrando descubrimiento de precios entre zonas horarias y exposición on-chain. xStocks emplea una estructura de mercado de dos niveles:

- Mercado primario de emisión de tokens

Solo accesible para inversores profesionales/institucionales regulados. Estos mantienen las acciones subyacentes off-chain y se encargan de la emisión y redención de tokens, así como de anclar el spread de precios. Los minoristas no acceden directamente a las acciones reales.

- Mercado secundario de trading

Abierto a todos los usuarios, permite negociar tokens de acciones en DEX o CEX seleccionadas. El precio del token se ancla al de la acción real mediante arbitraje ejecutado por instituciones con derecho de emisión y redención.

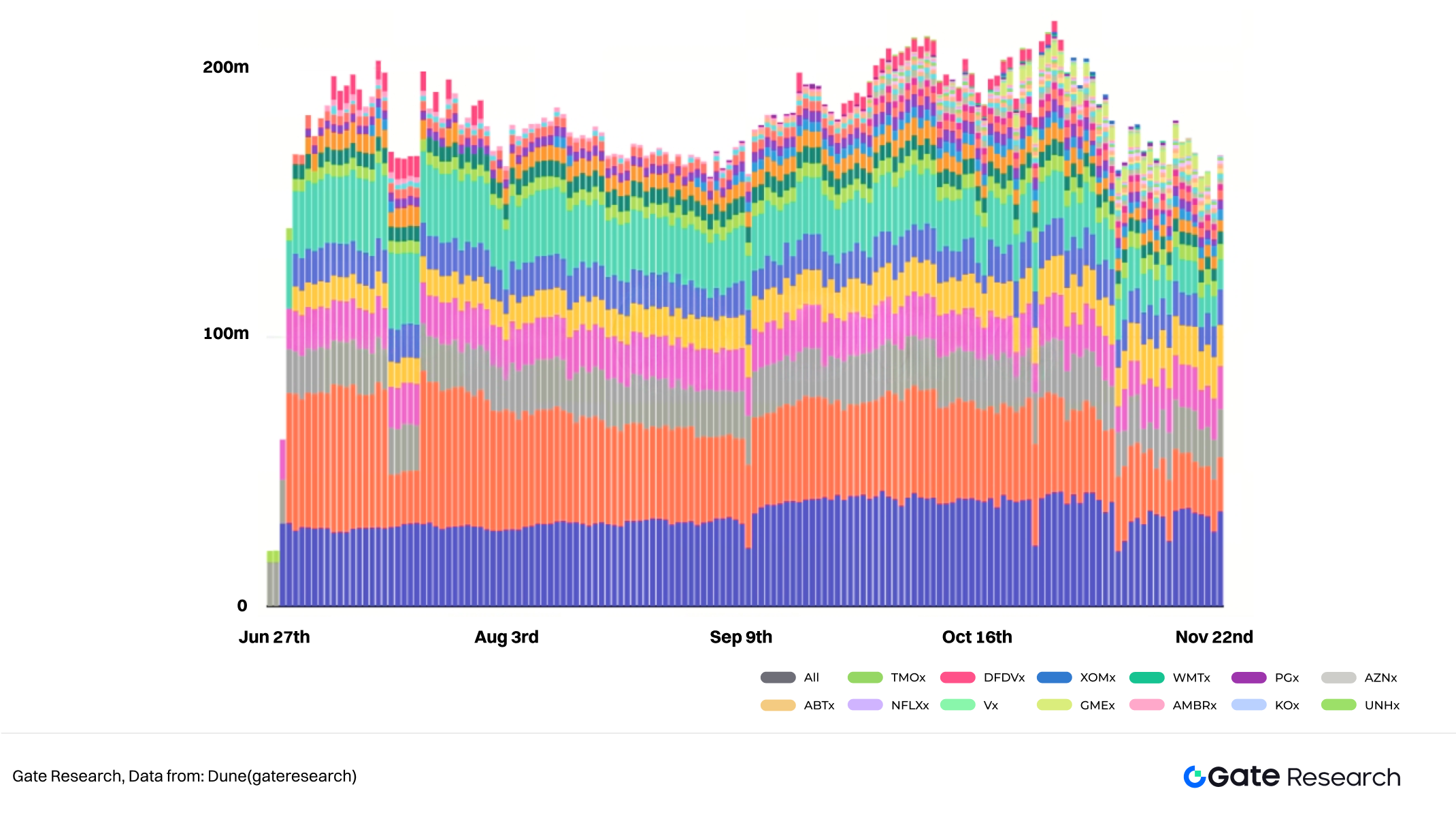

IV. Escala on-chain de acciones tokenizadas de xStocks

Este diseño toma la lógica de emisión primaria y circulación secundaria de ETF tradicionales, pero en el entorno on-chain los costes de fricción son mucho mayores. El número de inversores profesionales/institucionales que actúan como emisores primarios es muy reducido y carecen de incentivos para emitir. Apenas existe motivación para aportar nueva oferta o liquidez de mercado. Por ello, la oferta on-chain de tokens de acciones se ha estancado. Así, aunque los minoristas pueden negociar libremente, la escasez de tokens disponibles implica una profundidad de mercado limitada y escasa estabilidad. Los precios tienden a desviarse a corto plazo del valor subyacente—sobre todo en grandes compras—y en casos extremos el precio del token puede desconectarse de la acción real durante periodos prolongados. Por la falta de liquidez y estabilidad, las acciones tokenizadas de xStocks son difíciles de adoptar a escala en protocolos DeFi convencionales.

2.2 Ondo Global Markets: Impulsado por emisión primaria

Ondo Global Markets es la plataforma de emisión de acciones y ETF tokenizados de Ondo Finance en Ethereum (posteriormente en BNB Chain), dentro de su estrategia RWA. A diferencia del modelo de liquidez orientado a mercado secundario de xStocks, Ondo opta por emisión primaria y custodia transparente. Cuando un usuario compra un token de acción, se adquieren y custodian las acciones reales subyacentes off-chain, con la correspondiente emisión (o quema) del token on-chain, formando un mapeo cerrado 1:1. Este modelo hereda la experiencia de Ondo en cumplimiento y custodia en bonos del Tesoro tokenizados (OUSG, USDY) y replica la arquitectura para acciones. Así, Ondo Global Markets es la plataforma más completa, regulada y respaldada por activos reales disponible.

La innovación de Ondo reside en su mecanismo directo de emisión primaria “buy-to-mint, sell-to-burn”:

- Emisión primaria: mint al comprar, burn al vender

Tras superar el KYC en Ondo, usuarios e instituciones regulados pueden comprar acciones directamente. En la práctica, solo un número limitado de participantes cualificados (principalmente institucionales) compra en la interfaz oficial. Al comprar con USDC, Ondo adquiere las acciones reales en mercados tradicionales y emite la misma cantidad de tokens on-chain. Durante el proceso, el USDC del usuario se convierte en el stablecoin propio USDY para ejecutar la operación. Al vender los tokens, Ondo vende las acciones subyacentes off-chain, quema los tokens y liquida los fondos en USDY antes de devolverlos en USDC.

Así, la liquidez de las acciones tokenizadas de Ondo no depende de mercados secundarios cripto, sino que Ondo actúa como comprador/vendedor de última instancia en mercados tradicionales para los usuarios.

- Mecanismo de precios y custodia

El precio del token lo determina el motor interno de Ondo, basado en el precio en tiempo real de la acción más una pequeña prima/spread que constituye su ingreso. Este modelo de matching por cotización es idéntico al mecanismo de creación/redención de brokers para suscripciones y reembolsos de NAV en fondos/ETF. Las acciones reales las custodian terceros regulados; Ondo nunca toma posesión directa de los valores subyacentes.

- Distribución por agregadores y lógica proxy de compra/venta

Como el modelo de emisión primaria no requiere pools de liquidez U-based en DEX, los tokens de Ondo se pueden distribuir vía agregadores como CowSwap, 1inch o APIs integradas en wallets de terceros. Aunque Ondo Global Markets es una plataforma muy estricta en KYC/AML, el uso de agregadores y wallets permite a minoristas eludir el KYC y acceder igualmente a los servicios de Ondo para comprar y vender acciones. En la práctica, cada compra vía agregador se enruta internamente a Ondo, activando el mismo proceso proxy de compra y emisión (o venta y quema) en el mercado primario.

V. y VI. Escala on-chain de acciones tokenizadas de Ondo Global Markets en Ethereum (izquierda) y BNB Chain (derecha)

El AUM de acciones tokenizadas de Ondo creció rápidamente a comienzos de septiembre, acercándose e incluso superando brevemente al de xStocks. Sin embargo, el crecimiento se frenó por la situación de mercado. Tras la desaceleración en Ethereum, Ondo expandió su oferta a BNB Chain a finales de octubre. A 25 de noviembre, el AUM de tokens de acciones de Ondo Global Markets era de 320 millones de dólares en Ethereum y 2,36 millones en BNB Chain.

2.3 StableStock: Broker on-chain

StableStock se posiciona como broker cripto-nativo, construyendo una plataforma integral de trading de acciones on-chain en BNB Chain que conecta brokerajes tradicionales y protocolos DeFi.

- Custodia real y mapeo 1:1

Cuando los usuarios compran acciones en StableStock con USDT, la plataforma, a través de su broker tradicional asociado (HabitTrade), adquiere las acciones reales en el mercado subyacente. Estas se custodian en SafeHeron y Coinbase Institutional, garantizando que cada representación on-chain esté plenamente respaldada por acciones reales. Al comprar, el usuario recibe primero un certificado on-chain, que mapea sus tenencias off-chain.

- El usuario controla tokenización, quema y redención real

Tras la compra, el usuario puede decidir si tokenizar sus certificados. La plataforma permite la emisión 1:1 de sTokens fungibles, negociables en StableStock Swap. Para usuarios regulados, StableStock ofrece redención real, permitiendo transferir las acciones custodiadas a su cuenta personal de broker tradicional, logrando el flujo real de activos entre on-chain y TradFi.

- Ecosistema abierto y composabilidad

Próximamente, los usuarios podrán depositar sTokens en StableVault para convertirlos en stTokens generadores de rendimiento. Estos stTokens representarán acciones “activadas” y generadoras de ingresos, utilizables libremente en DeFi: aportar liquidez en pools DEX, colateralizar en protocolos de préstamos, usar en perpetuos, productos estructurados o agregadores de yield, o servir como subyacente para índices on-chain o productos tipo ETF.

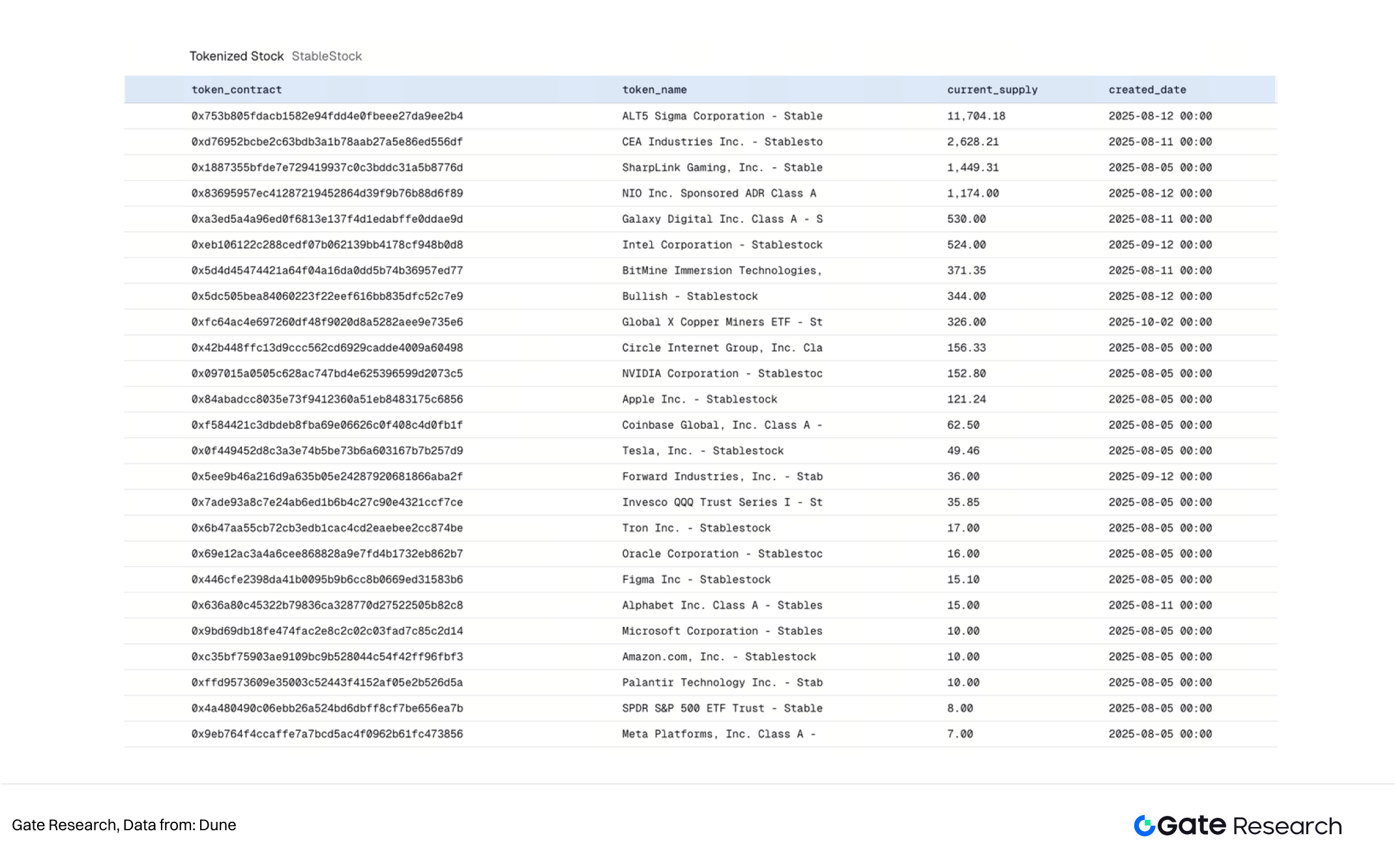

VII. Visión general de acciones tokenizadas de StableStock

Esta estructura de tres niveles—certificados → tokens → activos generadores de rendimiento—convierte a StableStock de simple plataforma de trading en una capa financiera on-chain básica para acciones, transformando acciones tradicionales estáticas en bloques DeFi composables. A 25 de noviembre de 2025, StableStock ha desplegado 249 variantes de acciones tokenizadas, permitiendo emitir o redimir libremente cualquiera de las 249 acciones subyacentes en acciones reales. Así, es uno de los servicios más completos de redención real, con la mayor cobertura de su segmento.

2.4 Robinhood: Modelo CFD

Robinhood ha lanzado sus productos de acciones tokenizadas en Europa, empleando un modelo híbrido de contrato OTC cerrado + registro on-chain. Cubre acciones estadounidenses, ETF y activos privados como OpenAI y SpaceX. En esencia, funciona como un CFD 1:1 entre el usuario y Robinhood. Los tokens solo representan exposición de precio y dividendos simulados bajo el contrato, sin transferir propiedad legal alguna de las acciones subyacentes. En la UE, estos son instrumentos financieros complejos MiFID II, lo que evita el registro de valores y la custodia real transfronteriza.

- Operativa y trading

Toda la operativa se realiza en circuito cerrado en la app de Robinhood: los usuarios envían órdenes que Robinhood empareja internamente, gestionando el riesgo mediante SPV o coberturas. Los tokens se emiten/queman en Arbitrum solo para registrar la posición, como libro mayor verificable sin funcionalidad on-chain real. Los tokens no son retirables, transferibles ni negociables fuera de la app; cerrar una posición implica su destrucción.

- Regulación y cumplimiento

Robinhood ha adquirido la exchange europea Bitstamp (con licencias en la UE, Reino Unido y EE. UU.) y posee las acreditaciones necesarias para derivados y cripto en la UE. El marco de derivados MiFID evita la complejidad de la custodia real, permitiendo lanzar el producto primero en la UE. Esto explica también los límites de “no transferible/no composable externamente”.

- Extensión cripto del modelo PFOF

La monetización central de Robinhood se basa en Payment for Order Flow (PFOF). Al estructurar la exposición a acciones como derivados cerrados en la app, extiende el PFOF y los ingresos asociados a su infraestructura de matching, cobertura y liquidación.

2.5 Otros participantes

Más allá de las plataformas principales, el mercado alberga una variedad de proveedores que exploran enfoques muy distintos, lo que convierte este segmento en uno de los más diferenciados e innovadores del ecosistema cripto.

- Dinari dShares: pionero multichain en RWA

Como uno de los primeros proyectos en tokenización de acciones, Dinari lanzó sus dShares en febrero de 2024, aunque inicialmente solo podían negociarse en su web y con su stablecoin USD+. Por ello, la escala fue limitada. En julio, Dinari avanzó al ofrecer pools de liquidez USD en Arbitrum–Uniswap para su token MSTR.d (MicroStrategy), marcando su entrada en el trading on-chain abierto. Además, este año lanzó Dinari Financial Network, un libro de órdenes omni-chain en Avalanche para unificar la liquidez de acciones tokenizadas en varias cadenas, como Arbitrum, Base y Plume.

- Superstate: vía regulatoria para tokens oficiales respaldados por emisores

Los modelos anteriores se centran en la construcción liderada por la plataforma, sin considerar la voluntad del emisor. Superstate ofrece una vía de cumplimiento más integrada: permite a empresas cotizadas emitir directamente “tokens oficiales de acciones” on-chain, asumiendo la entidad corporativa toda la responsabilidad regulatoria. La gran ventaja es la mayor previsibilidad y claridad legal. Ejemplos destacados son Galaxy Digital usando Superstate para lanzar su token GLXY, o SharpLink y Forward Industries bajo el mismo modelo.

VIII. Estado actual de la acción tokenizada GLXY

No obstante, la vía de autoemisión enfrenta retos reales. Los equipos directivos de las empresas cotizadas suelen carecer de experiencia cripto-nativa y apenas tienen incentivos para impulsar la emisión o liquidez. En el caso de GLXY: los tokens emitidos en Solana representan menos del 0,02 % del total de acciones ordinarias Clase A de Galaxy Digital. Tras el lanzamiento, la escala apenas ha crecido y los holders on-chain son menos de 100.

III. Diferenciación de soluciones principales y cuellos de botella de crecimiento

3.1 Escala

IX. Comparativa de AUM de las principales plataformas de acciones tokenizadas

En cuanto a escala:

- xStocks y Ondo forman el primer nivel, sumando más del 90 % del AUM total.

- El modelo CFD de Robinhood aporta volumen, pero su componente on-chain solo es registro contable y puede no reflejar la escala real.

- La estrategia de despliegue on-chain es clave. Las bajas comisiones y alto rendimiento de Solana y Arbitrum atraen soluciones tokenizadas como redes de despliegue inicial, mientras la base de usuarios de BNB Chain la posiciona como opción para proyectos emergentes que buscan expansión y multichain.

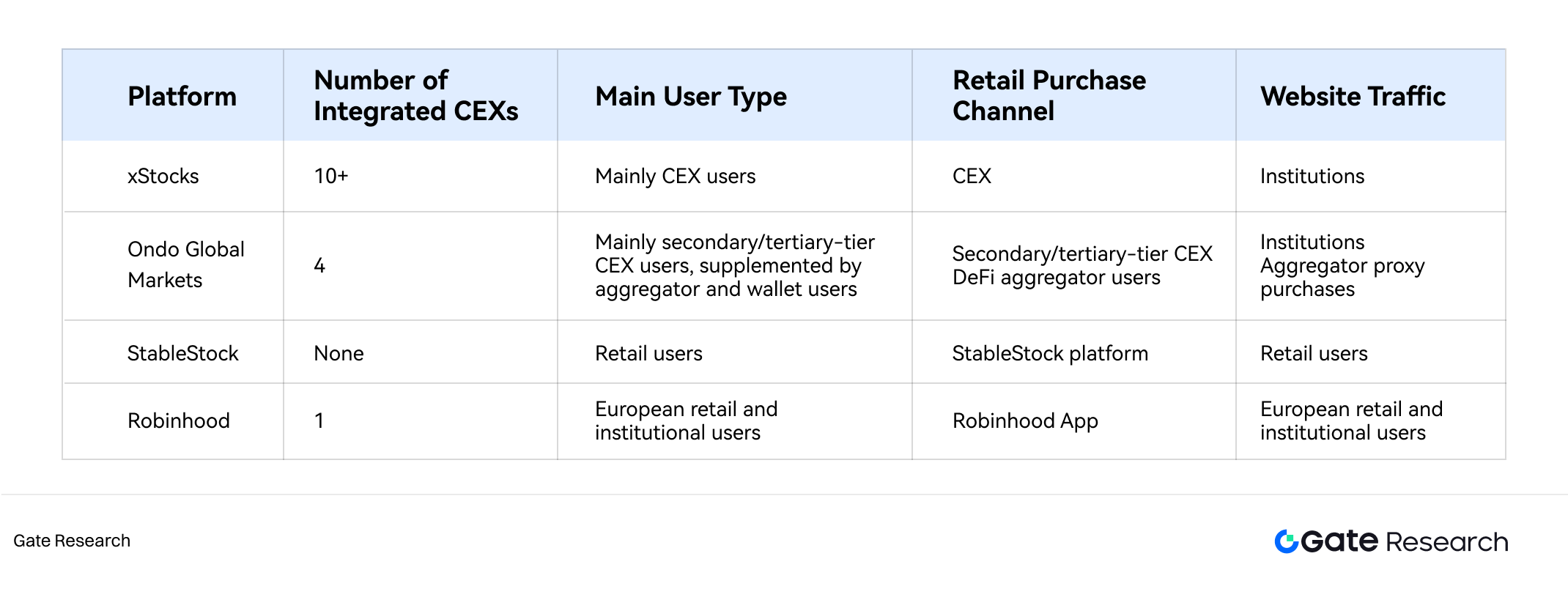

3.2 Estructura de usuario

X. Comparativa de estructura de usuario de las principales plataformas

xStocks se ha integrado con más de 10 CEX principales, creando la red de distribución más extensa del sector. Esto se debe a su ventaja de pionero y diseño orientado al mercado secundario. Su base principal son traders nativos de CEX, acostumbrados a operar acciones tokenizadas en entornos centralizados, buscando exposición cómoda a acciones estadounidenses y trading 24/7 entre zonas horarias.

En cambio, la innovación de Ondo Global Markets reside en su vía de distribución basada en agregadores DeFi (CowSwap, 1inch, etc.) y wallets de terceros. Cuando los usuarios compran un token vía agregador, la transacción se enruta al backend de Ondo, activando la compra real y la emisión del token (y viceversa al vender). Esta arquitectura crea una separación regulatoria: el frontend del agregador gestiona el tráfico y ofrece experiencia sin KYC, mientras Ondo asume la responsabilidad de cumplimiento y ejecución. El resultado es un modelo de “alcance ligero, núcleo regulado” que elude la complejidad de tratar directamente con minoristas.

Algunas CEX optan por listar directamente los tokens de Ondo para trading secundario en lugar de integrar el mecanismo nativo “buy-to-mint / sell-to-burn”.

XI. Situación de activos de usuario en StableStock

StableStock opera como broker puro on-chain que atiende solo a usuarios de su propia plataforma. Esto da lugar a una estructura de usuario muy limpia—casi completamente retail directo. Todo el recorrido, desde onboarding fiat/stablecoin, trading, emisión de tokens hasta redención real, se realiza en un ecosistema cerrado. Esto otorga a StableStock plena propiedad de la relación y control de datos, pero el crecimiento depende solo de su capacidad de captación y conversión, sin el tráfico de CEX externos. Para superar este límite, StableStock desarrolla StableVault, con el objetivo de convertir los stTokens generadores de rendimiento en bloques composables que puedan circular por todo el DeFi (préstamos, DEX, perpetuos, productos estructurados).

Por exigencias regulatorias, Robinhood limita su oferta de acciones tokenizadas a su app. Su base de usuarios proviene de Robinhood y de Bitstamp, con decenas de millones de usuarios, en su mayoría retail europeo y una parte institucional. El poder de marca y la experiencia unificada constituyen su principal ventaja: los usuarios nunca salen del entorno Robinhood ni deben aprender nuevos procesos. Esto permite canalizar tráfico interno y lograr una penetración profunda, pero a costa de una estrategia de “jardín amurallado” que sacrifica composabilidad y liquidez on-chain de los activos.

3.3 Liquidez

La liquidez es el núcleo de las acciones tokenizadas como activos negociables y el principal cuello de botella del sector. Las distintas plataformas, por sus modelos divergentes, presentan enormes diferencias en fuentes, profundidad y estabilidad de liquidez. (Nota: el modelo CFD de Robinhood internaliza la liquidez y la aísla de los mercados públicos, por lo que no se trata aquí).

xStocks se diseñó para depender de inversores profesionales que arbitran entre mercados primario y secundario para mantener los precios anclados a las acciones subyacentes. Estos inversores son principalmente market-makers de CEX y otros institucionales autorizados. En teoría, cuando el precio se desvía del de la acción subyacente, las instituciones arbitrarían el precio al valor justo.

En la práctica, estos inversores carecen de incentivos sostenidos para arbitrar o emitir nueva oferta, lo que ha provocado el estancamiento del crecimiento de tokens y una profundidad de mercado muy superficial. Emitir más tokens requiere además dotar de liquidez en pools U-based (USDT/USDC) para generar comisiones, pero con un entusiasmo de mercado solo moderado, el incentivo es aún menor.

Hoy, la liquidez de xStocks es muy concentrada y frágil: se concentra en unos pocos tokens como xTSLA y xCRCL, mientras la mayoría de activos long-tail apenas tiene profundidad; la provisión de liquidez depende de pocos market-makers y, a medida que aumentan el número de exchanges y tokens, las acciones tokenizadas pierden prioridad en la asignación de capital de estos actores. Se genera así un círculo vicioso: por la escasa profundidad, incluso órdenes de decenas de miles de dólares pueden provocar desviaciones drásticas del precio respecto a la acción subyacente, generando depegs on-chain y desincentivando el trading.

Por comparación, modelos como Ondo Global Markets y StableStock, que no dependen del arbitraje secundario, mantienen la estabilidad de precios con mayor facilidad, ya que su liquidez proviene del mercado bursátil tradicional, aunque difieren en la ejecución.

Ondo emplea un modelo de cotización, donde el precio lo determina Ondo según el precio en tiempo real más una prima/spread. Mientras Ondo mantenga capacidad de ejecución en mercados tradicionales, los usuarios pueden operar a precios predecibles. Sin embargo, Ondo actúa como contraparte en cada operación; si el volumen supera su capacidad de ejecución, puede ampliar el spread para limitar entradas, creando un techo de liquidez invisible. Además, algunas CEX que integran tokens Ondo no adoptan el mecanismo nativo, sino que listan tokens ya emitidos para trading secundario, enfrentando el mismo problema de liquidez que xStocks.

StableStock, mediante su broker asociado, compra acciones reales en el mercado subyacente cuando el usuario compra con stablecoins, logrando el mayor anclaje de precio. Sin embargo, la emisión de tokens depende solo del usuario, por lo que la escala sigue siendo modesta y el trading se limita a StableStock Swap, aún sin oráculos externos ni liquidez profunda en DEX.

3.4 Canal de redención real

La cuestión clave de las acciones tokenizadas es si funcionan solo como derivados que replican precios o como vehículos genuinos de titularidad legal sobre la acción subyacente. La posibilidad de redención real es el criterio que separa ambos modelos. Las acciones tokenizadas de Robinhood son CFD puros y no contemplan redención; regulatoriamente, son derivados financieros.

xStocks, Ondo Global Markets y StableStock ofrecen funcionalidad de redención, pero difieren radicalmente en quién la disfruta.

En xStocks, solo las instituciones profesionales reguladas pueden emitir tokens contra acciones reales y redimir tokens por acciones reales, asumiendo la emisión primaria y el arbitraje. Los minoristas no acceden a las acciones subyacentes; solo pueden negociar tokens emitidos por esas instituciones. Así, la gama de acciones disponible para minoristas la dictan las preferencias e incentivos de los emisores profesionales.

Ondo Global Markets, en teoría, permite a cualquier usuario KYC-compliant redimir tokens por acciones reales. En la práctica, el proceso de revisión es tan estricto que los usuarios ordinarios rara vez califican para la redención directa. La mayoría sigue usando agregadores y wallets de terceros para comprar y emitir tokens por proxy, sin obtener derechos de redención reales.

StableStock es la única plataforma que permite realmente a minoristas solicitar la entrega de acciones subyacentes. A través de su broker asociado HabitTrade, las acciones redimidas se transfieren desde la custodia NASDAQ/NYSE a la cuenta del usuario en un broker tradicional.

3.5 Composabilidad on-chain

En teoría, siempre que el contrato no tenga restricciones, todos los tokens de acciones ERC-20 o SPL-20, incluidos los de Robinhood en Arbitrum, pueden usarse en DeFi. Sin embargo, las acciones tokenizadas están aún en fase inicial y la composabilidad real es muy limitada.

Actualmente, los tokens de xStocks muestran la mayor composabilidad. Los seis principales (TSLAx, NVDAx, SPYx, QQQx, GOOGLx y MSTRx) están soportados por Kamino, el mayor protocolo de préstamos de Solana, con depósitos de hasta 3,5 millones de dólares, aunque el APY es cercano a 0 % y probablemente provengan de market-makers. También destaca el próximo StableVault de StableStock, que busca crear activos de acciones tokenizadas con rendimiento, aunque no está claro de dónde procederá ese yield.

3.6 Resumen de cuellos de botella de crecimiento y escala

- Cuello de botella de liquidez y fragmentación

La liquidez es el problema central y el deslizamiento de precios que perciben los usuarios proviene directamente de su escasez. Las acciones tokenizadas han caído en un círculo negativo: “liquidez insuficiente → mala experiencia y escaso interés institucional → aún menos liquidez”. xStocks depende de inversores profesionales para arbitrar y mantener el anclaje, pero su modelo de incentivos ha fracasado. Además, no existe un mecanismo de recompensa suficientemente atractivo para atraer LP a proveer liquidez para activos long-tail. El modelo de Ondo Global Markets no ha sido bien entendido por la mayoría de CEX; en vez de integrar el motor buy-to-mint/sell-to-burn, simplemente han listado los tokens para trading secundario, por lo que la experiencia del usuario no ha mejorado significativamente.

Aunque representen el mismo subyacente, la liquidez sigue fragmentada por la diversidad de soluciones y proveedores.

- Desajuste de demanda

Un reto práctico es el desajuste entre la propuesta de valor y la demanda real del mercado.

Las soluciones centradas en el “token” no han logrado crear usos disruptivos que no existan en finanzas tradicionales y que solo puedan darse on-chain—como estrategias ultraeficientes de composición o derivados colateralizados innovadores. Así, la tokenización corre el riesgo de quedarse en simple artificio tecnológico.

Las soluciones centradas en la “acción” deberían dirigirse principalmente a países emergentes y en desarrollo, pues en mercados desarrollados comprar acciones estadounidenses no supone barrera. Es decir, cuanto mayor sea la preferencia por stablecoins en una región, mayor será la demanda genuina de usarlos para obtener exposición a acciones de EE. UU.

- Factores de cumplimiento

Todas las soluciones actuales presentan concesiones incómodas, en gran parte para adaptarse a la incertidumbre regulatoria. Por motivos de cumplimiento, las versiones tokenizadas pueden perder derechos clave como dividendos, voto o incluso la redención de acciones reales.

IV. Tendencias de mercado y perspectivas

La migración on-chain de activos globales es una tendencia irreversible. A 25 de noviembre de 2025, el TVL total del sector RWA supera los 35 000 millones de dólares, con las acciones tokenizadas (incluidos ETF) suponiendo menos del 2 %. La tokenización on-chain de crédito privado y bonos del Tesoro se ha consolidado, con herramientas cada vez más sofisticadas. Como la mayor y más líquida clase de activos, las acciones son el objetivo final de la adopción on-chain.

4.1 Diversificación de activos y casos de uso

El ámbito de las acciones tokenizadas se expande rápidamente más allá de las blue chips tradicionales hacia categorías mucho más diversas:

- ETF y productos índice: De los 13 activos de acciones tokenizadas que superan los 10 millones de dólares, más de la mitad—siete—son ETF o productos índice tokenizados.

- Private equity y activos pre-IPO: Robinhood ya ofrece exposición tokenizada a empresas privadas como OpenAI y SpaceX. Esto permite a inversores acceder a activos de alto crecimiento en etapas tempranas, antes reservados casi solo a venture capital y acreditados.

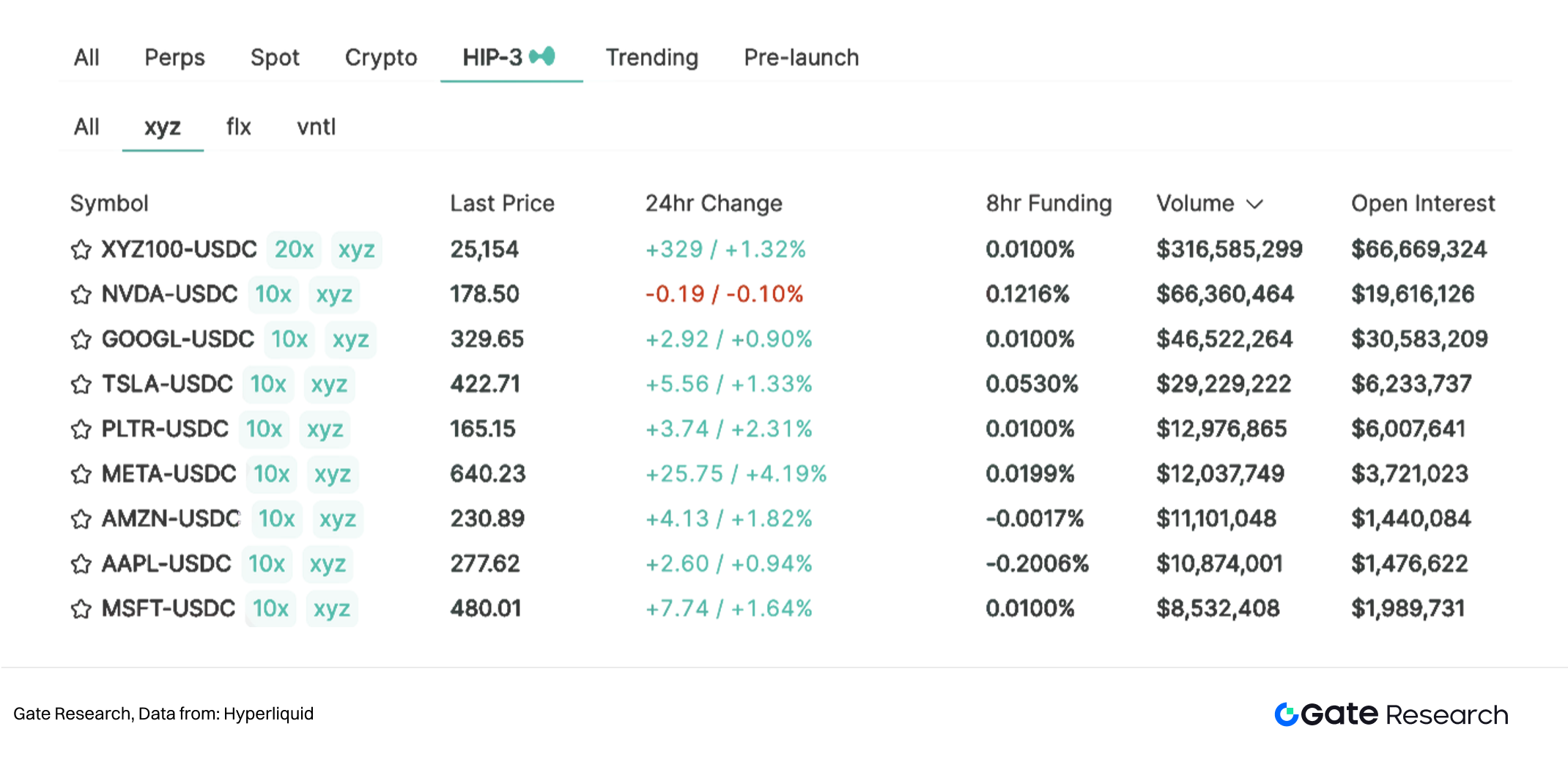

XII. Visión general del mercado HIP-3 de Hyperliquid

- Contratos perpetuos: Con la actualización HIP-3 de Hyperliquid, los desarrolladores pueden desplegar mercados de contratos perpetuos personalizados, surgiendo los mercados perpetuos de acciones on-chain como una rama clave.

4.2 Tokenización regionalizada de acciones

La exploración regulatoria está configurando un panorama multipolar en la UE, Oriente Medio y Asia (especialmente Singapur y Hong Kong). Para inversores de países desarrollados, que suelen tener visión global, limitarse a acciones locales o estadounidenses resulta insuficiente. A medida que más jurisdicciones abren vías reguladas para la tokenización, no solo los inversores de mercados emergentes en Asia Sudoriental, Latinoamérica y otros podrán acceder a mercados principales mediante activos tokenizados, sino que la tokenización de acciones locales en estos países será también una gran oportunidad para inversores globales que buscan diversificación.

4.3 ETF on-chain emitidos por grandes emisores regulados

El próximo gran punto de crecimiento en el sector de acciones tokenizadas vendrá de la participación de grandes instituciones financieras tradicionales como BlackRock y Fidelity—repitiendo el impacto que tuvieron al liderar los ETF de BTC y ETH, aportando credibilidad, interlocución regulatoria y modelos de negocio viables.

Con la entrada de gigantes como BlackRock, los principales actores nativos de tokenización como Ondo y Dinari probablemente reorienten su estrategia hacia convertirse en proveedores de infraestructura para toda la industria.

Referencia

- Santander, https://www.santander.com/en/press-room/press-releases/santander-launches-the-first-end-to-end-blockchain-bond

- FORGE, https://www.sgforge.com/product/bonds/

- Voronoi, https://www.voronoiapp.com/markets/-Global-Stock-Exchange-Market-Capitalization-Reaches-Record-148-Trillion-in-October-2025-5178

- ETFGI, https://etfgi.com/research

- rwa.xyz, https://app.rwa.xyz/stocks

- AiCoin, https://www.aicoin.com/zh-Hans/article/477136

- Dune, https://dune.com/gateresearch/stocks

- Dune, https://dune.com/glxyresearch_team/glxy-class-a-common-stock-token

- Hyperliquid, https://app.hyperliquid.xyz/trade/xyz:XYZ100

Gate Research es una plataforma de investigación blockchain y cripto que ofrece contenido en profundidad, incluyendo análisis técnico, insights destacados, revisiones de mercado, estudios sectoriales, previsiones de tendencias y análisis de políticas macroeconómicas.

Aviso legal

Invertir en el mercado de criptomonedas implica un alto riesgo. Se recomienda a los usuarios realizar su propia investigación y comprender plenamente la naturaleza de los activos y productos antes de tomar cualquier decisión de inversión. Gate no se responsabiliza de las pérdidas o daños derivados de tales decisiones de inversión.

Artículos relacionados

Investigación de Gate: BTC rebota a $57,000; Solana, monedas MEME y otros sectores se recuperan más de un 20%

Investigación de Gate: el precio de bitcoin cae, prueba el nivel de soporte de $65,300; vitalik pronuncia un discurso titulado "los próximos 10 años de ethereum"

Gate Research: Eventos Web3 y desarrollos tecnológicos de criptomonedas (22-27 de febrero de 2025)

Investigación de gate: Informe de retroceso de productos de autoinversión

Investigación de Gate: Hackers utilizan THORChain para transferir 266,309 ETH, la participación de mercado del agregador de CoW se acerca a 1inch